【中国白银网1月22日讯】

3. 黄金价格的其他影响因素

除了相关性最高的美元指数和美国实际利率之外,还有其他变量被广泛应用于黄金价格的研究。然而,通过历史数据的观察,我们发现这些变量与黄金价格的相关度具有限制性。这些因素可能在某段时间内呈现出与黄金价格有规律的相关性。但是长期来看,这种相关性并不稳定。

(1)风险

当前黄金价格关注度提升的其中一个主要原因就是2018年以来,全球风险事件频发加剧了全球市场波动,黄金价格作为避险资产关注度有所提升。但是从长期来看,避险指标和长期黄金价格没有显著的关系。黄金价格受到风险事件的影响更偏向于短期,而近期黄金价格的波动就属于这种情况,后文还会提到。

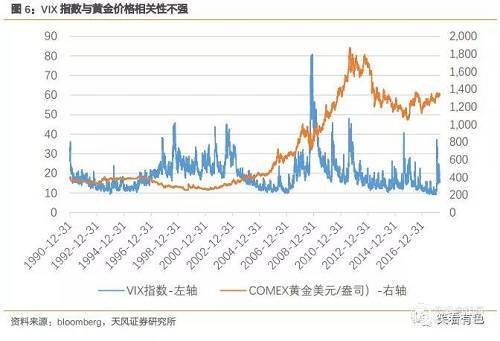

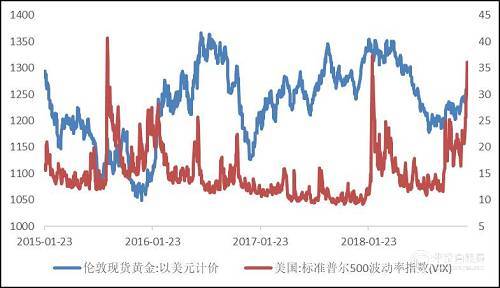

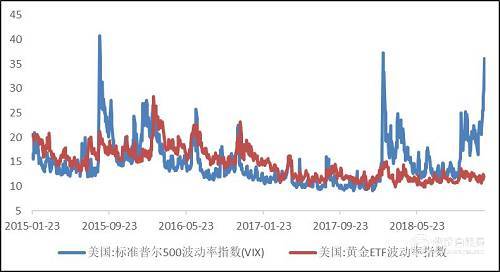

通过VIX指数来观察,VIX 是 S&P500 的成分股的期权隐含波动率加权平均后所得的指数,VIX通常被称为投资人恐慌指标,代表着对市场未来风险程度的预期。从历史数据来看,我们并没有发现VIX和黄金价格的特别相关关系。

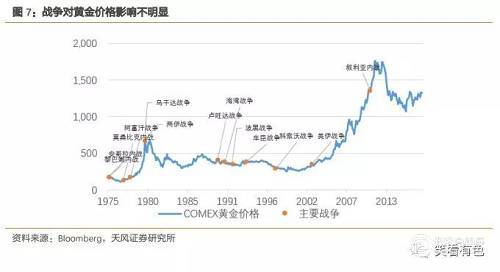

如果从地缘冲突和战争的角度来看,黄金在避险情况下的价格变动也并不明显。黄金价格并没有随着战争的爆发而一路走高,其中的两伊战争和叙利亚战争甚至发生在黄金价格高点。

这可以解释为,当代局部战争难以让市场产生对黄金的避险需求。二战后没有发生过撼动美元地位的战争。仅越战加速了布雷顿森林体系的解体。随着时间推移,局部战争对金价的影响越来越小。

连战争都难以撼动金价,恐怖袭击对黄金价格的影响就有更限了,除了911事件,其他恐怖事件对当天黄金价格的影响都不明显,波士顿马拉松爆炸案当天,黄金价格受到加息预期影响,甚至发生了大幅下跌。

(2)通胀

有观点认为,基于黄金的抗通胀属性,黄金与通胀指数的相关性较强,但是通过观察历史数据,黄金价格的走势与通胀指数的正相关性在很多时候会失效,在某些时段黄金价格在一定程度上和通胀甚至出现负相关。2000年后,美国CPI与黄金价格月度相关系数为-0.28。这有可能是因为当通胀指数上升时,市场对央行加息的预期变强,受此预期影响下黄金的价格可能走低。在当前,CPI影响的背后实质是美联储的货币政策而非CPI本身,市场很难仅仅通过CPI来判断黄金价格的未来趋势。

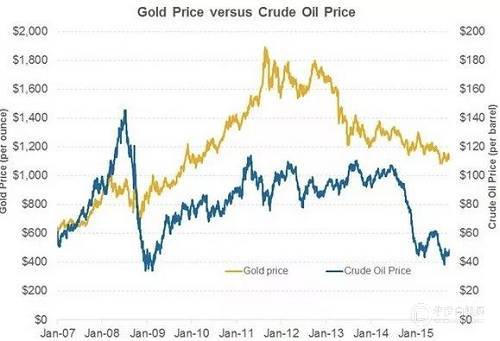

(3)油价

什么时期黄金具有比较明显的抗通胀作用呢?答案是通胀的重要推手——原油。

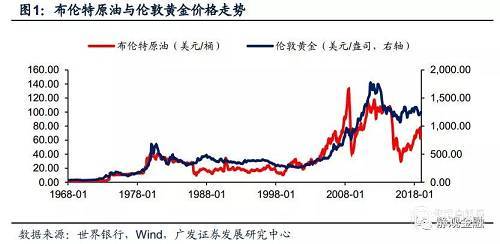

从历史数据上看,近30年,油价与金价呈80%左右的正相关关系。原油价格上涨,金价强势,原油价格回落,金价弱势。也就是说,黄金更能抵抗由原油价格上涨引起的通胀。

原油作为大宗商品的一种,黄金也是商品的一种,两者均需要以美元计价,所以当原油价格飙涨的同时,美元可能更弱,同样利于黄金。另外石油价格也是衡量全球经济稳定性的重要影响因素,原油价格的上涨可能带来了更多的不稳定性,所以黄金一般也同时上涨的情况居多。

而从长期来看,黄金与原油价格倾向于同涨同跌。原油价格对黄金和黄金ETF的价格具有一定影响。在预测黄金价格方面,原油期货价格要比现货价格更稳定、更可靠。例如原油期货价格在2011年见顶,此后急剧下跌,黄金也是如此。

那么原油价格与黄金价格关联的内在机制是什么呢?关键在原油的特殊性。

美元计价货币体系下,黄金走势主要受美国实际利率驱动。实际利率等于名义利率与通胀之差,由于美国名义利率始终未低于0,因此通胀对实际利率的影响高于美国实际GDP增长等其他因素。由于原油价格历史波动极大,因此原油是全球通胀的主要推动力,因此影响了黄金价格的长期走势。

牛熊错位:关键还是利率!

尽管原油走势是黄金价格的重要长期驱动力,但在长期走势中二者牛熊市高低点出现的时间并不一致。原因何在?

主因是原油价格高点与美国实际利率低点的错位。前文所述,由于较高的经济牺牲率,一旦出现高油价,美国潜在实际经济增速大概率显著下滑。但由于美联储货币政策的实施以及私人部门投资、消费需求对于高通胀(油价)的反馈存在时滞,因此如下图所示,上世纪70年代及2000-2011年间美国潜在实际经济增长的低点均出现在同期原油价格高点之后。

(4)黄金和美元关系反转——选择性避险

刚刚已经总结了,观察黄金价格的核心变量是美元指数。通常,黄金和美元之间存在的是反向关系,但在一定特定条件下,黄金和美元之间也可能存在正向关系。那么这种正向关系背后的机制是什么呢?这要从黄金和美元的避险性质说起。

美元和黄金在大型金融危机时同向变化。二战以来,真正意义上的避险资产是美元和黄金。美元作为生息资产,和世界最大储备和结算货币在避险功能上优于黄金。全球主要经济体的危机是黄金避险需求的根本来源。从长期来看,避险指标和黄金价格没有显著的关系,只有当一些全球性危机发生的时候,才会出现黄金和美元同涨。

简而言之,美国经济和世界经济都好的时候,美国之外的其他国家资产受到青睐。美元指数和黄金价格同降。当美国经济和世界经济都出现问题的时候,投资者同时偏好于美元和黄金(美元>黄金)。

美元是最优先的避险工具。理论上看,世界经济发生危机的时候,美元及美元资产和黄金共同作为避险工具。当国际市场风险加剧时,美元和黄金价格呈同向上升。但是,并不是任何地区的任何危机都会对黄金价格和美元造成影响。当世界主要国家发生危机的时候,如果风险兑现是发生在其他国家,美元继续上涨,黄金下跌。

(5)供给与需求

在研究其他资源价格时市场通常采用判断供需平衡的方式,但是对于黄金来说,它的金融属性相比于商品属性更加重要。黄金价格与黄金供给缺口的关系却不明显,2003年以来黄金供给缺口和黄金价格的相关性仅为-0.036。

究其原因,黄金不是一般的商品,其供给需求结构本身较为特殊,金融属性大过使用属性,因而很难运用传统的方法进行分析。正如前文所言,需求端,黄金除了被制作为珠宝首饰以外,还被投资者用来储藏和交易;供给端,黄金有很大一般部分来自于回收金而非矿山金。一旦价格上涨,黄金矿山企业有动力去加大开采,但是回收金的供给并不一定跟随矿山金同步变化。

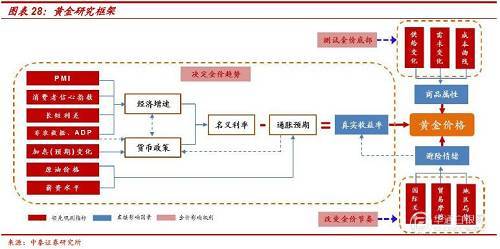

截至目前,我们已经从6个方面分析了黄金的定价框架,下面这张图对黄金价格的研究框架做了全面的总结:

但是需要注意的是,图中给出的因素的重要性并不等同,其中利率和美元是核心,其他是辅助,并且也不是同时起作用的,在解释行情时,依然需要结合具体情况分析。下面我们就利用这个框架分析:自从2018年初以来,金价走势和美元、美债以及美国经济的密切关系。总而言之,美国打喷嚏,黄金就感冒。

四.2018年以来,黄金向何处走?

背后的驱动力是什么?

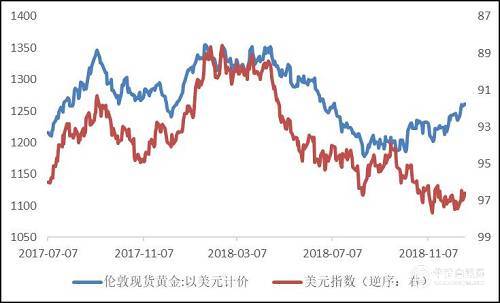

2018年黄金与美债实际收益率的反向关系被打破,通过美债的实际收益率推断黄金价格可能会导致偏颇。而实际上黄金一直盯着美元指数,与美元指数保持了很好的反向关系。所以黄金的定价没有出现错误,只是美元指数并不仅仅受美债收益率的影响,欧债与美债的走势偏离共同对美元指数施加了影响,同时叠加了其他影响因素,包括贸易冲突、新兴市场危机等,而黄金则顺着美元指数进行反向波动。

1.美国经济不景气,触发“选择性避险”

而行至现在,黄金的运行逻辑又发生了悄然变化。2018年全球经历了一系列的风险事件,但这些风险事件并没有刺激黄金上涨,反而2018年黄金基本上都是单边下滑,市场上一度认为黄金的避险功能已经失效。

但这个结论明显过于草率,黄金的避险功能并非已经失效,黄金的避险属性触发的本质上是来源于黄金的储备货币的属性,上述风险事件并不对美元作为世界货币构成任何威胁,黄金的避险属性本来就难以得到激发。

但这种情形已经开始迎来了改变,从今年的10月份以来,美股开始暴跌,黄金也止跌反弹。可以看到10月份以来美元指数其实一直延续上涨的态势,而黄金同样止跌上涨,两者的关系同样濒临被打破的可能。

虽然黄金上涨的部分原因是美联储的态度发生变化,但美联储最早是在11月15日发出的微妙信号,而美股暴跌导致黄金上涨在10月就已经发生。从时间上,可以排除美联储的态度是导致黄金和美元指数背离的原因。而黄金和美元指数正向变化,符合“选择性避险”的要素。

【图】黄金与美元指数正向变化,暗示黄金避险属性的展现

2.黄金的风险定价

黄金的避险属性定价目前还没有统一的模型,但是以VIX恐慌指数为代表的指标可以被用来衡量市场风险对金价的影响。从历史上看,黄金通常跟随VIX指数上涨而上涨,意味着黄金的避险需求提升,这个在15年12月、16年6月的数据上可以得到印证。但是黄金并不一定跟随VIX指数下跌而下跌,在市场风险比较小的时候,例如17年全年波动率都很低,但黄金却一路上涨,说明黄金主要受其他因素影响。这反映了避险功能对于黄金而言,只是额外的属性,只有在市场风险上升的时候,才会刺激金价上涨;而在市场风险较低的时候,黄金则主要遵循其金融属性的走势,尤其是与美元指数和美债实际收益率保持高度关联。 这也与前面说的“关键是美元和利率”逻辑一致。

【图】VIX指数上升刺激金价上涨

2018年以来,金价的走势和VIX指数很吻合,年初美股也经历了一次大幅下跌,导致VIX指数急剧上升,黄金也随之上涨。这种情形和目前美股下跌是类似的,不同之处在于:本次的下跌可能会远超年初美股下跌的幅度及影响,

年初美股下跌的美国宏观经济背景仍然强劲,处于经济高速增长的环境之中,股市下跌很快得以遏制。而目前,美国经济刚走过高峰,美联储下修2019年经济增长预期,市场信心支撑明显下降。目前VIX指数还没有达到年初的最高值,可以看到VIX指数仍有上升空间,黄金的上涨仍未见顶。而经历年初股市下跌企稳之后,VIX指数也随之逐步下降,黄金虽然也同步下降,但主要是受到美元走强影响。

图3:黄金波动率指数有上升空间

资料来源:Wind,金瑞期货

从历史的数据来看,标普500指数的波动率和黄金ETF的波动率走势基本上都是完全一致的,这也体现了两个市场的联动性。但是今年10月份以来,黄金的波动率明显低于标普500的波动率,黄金的波动率有大幅上升的空间。此外,金价的上涨通常伴随着波动率的上升,而10月份以来黄金波动率明显滞后了金价的上涨,这两点都按时未来黄金的波动率将上涨。从历史数据可以看书,标普500和黄金的波动率是一致的,但是标普500指数和黄金的价格影响是相反的,波动率大幅上升通常暗含美股的下跌,而波动率大幅上升却通常意味着黄金的上涨,这也验证了黄金对于标普500显著的避险效应。

五.黄金的衍生产品——

黄金股的秘密

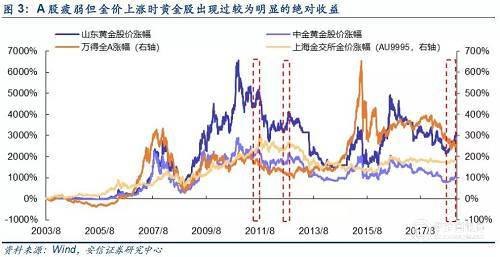

黄金股和金价表现高度正相关。黄金公司的盈利变化主要取决于三大因素,即价格、产量和成本。其中,最核心的驱动因素无疑是价格,它决定了盈利的变化趋势,同时,公司产销量变化、投融资计划、外延并购、库存管理和成本控制均与价格趋势密切相关,公司资本运作的节奏和管理层激励的诉求也与价格趋势息息相关。回溯2003年8月以来A股山东黄金、中金黄金两家代表性的黄金龙头公司上市以来的股价和金价的表现,我们测算得知两家公司股价与上金所金价的相关系数分别高达88.51%和83.3%。

金价上涨过程中黄金股存在较为明显的相对收益。用山东黄金、中金黄金股价除以万得全A得到相关比值,该比值上行说明黄金股相比A股存在相对收益(即黄金股涨跌幅减去股指涨跌幅为正),从图1中可以看出,2003年8月以来金价的涨跌与该比值涨跌较为吻合,也即金价变化与黄金股相对收益的变化相关程度较高。

金价上涨过程中,黄金股的绝对收益相当显著。从2003年8月以来,金价存在三段较为明显的上涨区间,即2005年7月~2008年11月、2008年11月~2011年9月,2015年12月~2016年8月,在这三段上涨区间中黄金股均出现了显著的绝对收益。

金价和黄金股的绝对收益在大部分时间保持同向变化,个别时候也会出现背离。一是2010年11月~2011年9月,黄金股价在2010年11月创出历史最高点,金价则是在2011年8月见顶,股价历史高点先于金价最高点回落。二是在2014年10月~2015年5月,金价小幅下跌,但受益于2014-2015年A股“杠杆牛”,黄金股出现大涨。

A股整体上涨并非是A股黄金股实现绝对涨幅的必要条件。市场有部分观点认为,黄金股的绝对收益需要金价和A股整体行情向上的共同驱动,甚至认为股指向上是黄金牛市行情的必要条件,其隐含的意思是A股若整体疲软,即使金价出现较大涨幅,黄金股也很难实现绝对收益。

但我们认为,金价是黄金上市公司EPS的核心驱动因素,A股整体的估值水平确实也会影响黄金股估值水位,两者对黄金上市公司股价的影响孰轻孰重,因实际情况而不同。历史上看,在2005-2008、2009-2011以及2016年上半年的三轮牛市中,确实看到了A股整体估值水平上升和金价大涨带来的黄金板块牛市;而在2010年6月-2010年8月、2012年7月-2012年9月,以及2018年8月至今(图3中红框区间)同样也出现了A股下跌,但黄金股强势上涨的情形。我们认为,只要金价可持续上涨,黄金股存在超脱A股整体疲弱行情而逆市上涨的理论逻辑和事实基础。

金价上涨期间黄金股容易出现“戴维斯双击”。首先了解一下所谓“戴维斯双击”,就是以低市盈率买入潜力股票,待成长潜力显现后,以高市盈率卖出,这样可以尽享EPS和PE同时增长的倍乘效益。

历史上黄金股较容易出现“戴维斯双击”,股价弹性较大。周期股的投资魅力在于,在价格的上涨周期中具有惊人的股价弹性,容易出现“戴维斯双击”,这一点在黄金股的表现中极为明显。以A股的山东黄金为例,可以看到,在2006-2007、2008-2010年以及2015年下半年到2016年出现了EPS和PE同步上涨的情形,对应黄金股也出现了明显的涨幅,黄金股的“戴维斯双击”效应持续时间长,且幅度大。

黄金股容易出现“戴维斯双击”,主要源于黄金价格没有明显的自我减速机制,价格难言顶,估值难言顶。通常情况下,商品出现大涨后会引发供应响应,即企业资本开支扩大带来产量上行,价格承压,价格存在自我减速机制。但是,对于黄金这一品种,由于其金融属性较强,金价变化与美国实际利率的变化密切相关,与实体供需变化关联度弱,价格上涨引发的供应响应并不会很大程度上影响价格的进一步上行,反而有可能进一步提振黄金的投资需求;同时,由于黄金资源的稀缺性,在金价上涨、投资回报率剧增的历史区间,黄金供应量的增长也较为有限,因此价格也并没有显著的自我减速机制,有益于“戴维斯双击”效应的形成。

六.2019,金价能否迎来曙光?

2019年黄金的的宏观条件将会得到很好的改善,目前国内外对于美联储放缓加息已经有了充分预期,虽然12月份的鲍威尔表态没有预期的那么鸽派,但美联储已经下调了明年的经济预期,此外,尽管特朗普再三施压,鲍威尔在12月继续加息25bp。可以看到美联储已经进入了两难的境地,不得不在谨慎中进行平衡。

但是由于黄金的逻辑正在发生改变,不断上行的利率对美股已经积累了太多风险,如果美联储继续加息,下跌的美股将会大大刺激黄金,黄金的避险属性将得以爆发。避险属性推动黄金的上涨的动力或将远远大于暂缓加息。总之,在这个关口,美联储的加息与否难以阻止黄金的上涨。加息会刺激黄金的避险需求,如果美联储不进行加息,美元走弱同样会带动黄金上涨。

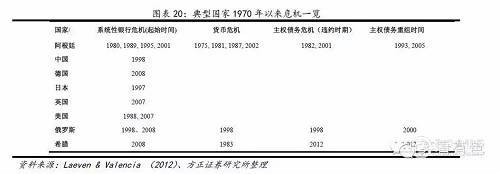

(文章来源:和讯网)