中国白银网2月14日讯:世界黄金协会(WGC)投资研究总监Juan Carlos Artigas在本周发布的报告中表示,今年黄金市场显现出积极的信号。

今年,我们在4个关键指标上看到了更高的风 险水平和不确定性:全球股市波动性;潜在的通胀 率增幅;欧洲政治和经济的不稳定;以及对全球衰 退日益加重的担忧。

黄金几乎不同于任何其他资产,因为黄金既吸引投资者,也吸引消费者。投资者将黄金当作多元化投资标的和长期储蓄工具。消费者将黄金视为装饰品和财富的象征。

2018年,在良好经济增速的支撑下,许多关键市场的 消费需求上涨。但金价面临投资界的阻碍。美国总统特朗普的减税政策刺激了2018年大部分时间美国股市的长期牛市,而美元走强和美国加息进一步压制了黄金投资需求。

但是到了第四季度,随着市场的不确定性增加,许多这些负面因素正在消退。结果黄金需求增加,金价轻松突破1250美元/盎司。

2019年,经济结构改革应该会支撑金饰、科技行业和长期储蓄的黄金需求。日益增长的市场不确定性和保护主义经济政策应该会让黄金作为对冲工具更具吸引力。今年美国经济增速将放缓的暗示可能会抑制加 息,限制美元的强度。

日益恶化的金融市场稳定性

在2018年的大部分时间里,黄金交易所交易基金(ETF)被大量减持,尤其是在北美。但随着风险偏好情绪开始转变,局面在第四季度又发生变化。

今年,我们在4个关键指标上看到了高企的风险水平和不确定性:全球股市波动性;潜在的通胀率增幅;欧洲政治和经济的不稳定;以及对全球衰退日益加重的担忧。

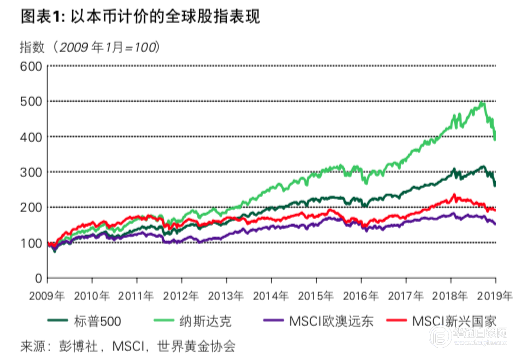

首先,尽管近期出现市场回调,但许多股价依然高企,尤其是在经历了连续十年牛市的美国(图 表1)。但债券收益率依然过低。例如,今年开年 的10年期美国国债收益率比2008年雷曼危机之前的水平低1.5%,这让投资者几乎无法防范市场进 一步波动。事实上,波动性指标已经开始缓慢爬 升,芝加哥期权交易所波动性(VIX)指数在2018年最后一个季度飙升。

其次,虽然欧洲大体上已经从主权债务危机中复苏,但它依然容易受到冲击,面临多个严峻挑 战。英国退欧一直让投资者惴惴不安,局势也不 大可能很快明朗。此外,法国陷入社会动乱,民粹主义力量在意大利、西班牙和德国愈演愈烈。 或许是为了应对上述形势,从2016年初开始,欧洲人一直在投资组合中稳步增加黄金。

第三,世界各地越来越多的政府正在采取保护主 义政策。这些因素虽然短期内利好金价,但本质上会推高通胀率,从而增加劳动力和制造业成 本,以及/或增加关税以提高国内生产商对外国生产商的竞争力。目前为止,投资者认为大部分贸 易战措辞是在装腔作势。但限制资金、商品和劳 动力的流动将造成长期问题。

剧烈波动的市场、欧洲民粹主义和美国保护主 义都加剧了衰退风险,尤其是以美国为首的衰退。2018年的美国经济增速很大程度上是特朗普 总统减税的附带效应。但未来类似的措施可能更难出台,尤其是在国会分裂的情况下。

信贷市场已经表明未来的形势不怎么好。信用息 差扩大,信贷条件收紧,美国国债收益率曲线非 常平滑,一些经济学家预测该曲线将在未来数月 内反转。虽然收益率曲线反转不一定导致衰退, 但最近几十年来,这种现象总是预示衰退,准确 得不可思议。

利率和美元的影响

传统上,更高的短期利率和美元强度被认为会压制黄金需求。但单凭更高的美国利率并不足以吓阻投资者购买黄金,正如2016至2018年初的旺盛 需求所示。今年也是如此,预计美联储将采取更 趋中立的政治立场。

货币方面,美元指数已经从2018年的低点上涨10%以上,2016年的一次类似趋势出现之后发生了大幅回调。此外,众所周知,特朗普政府青睐较为弱势的美元,多次表达了对强势美元的竞争劣势的不满。

同样重要的是,新兴市场央行继续分散美元敞口, 黄金是关键的受益资产。仅仅在2018年,央行的需求就达到了数十年最高水平,因为许多国家在外汇储备中增加黄金,而其中不少国家此前已多年未曾增持黄金。

经济结构改革

以中国和印度为主的新兴市场占黄金消费需求的70%左右,新兴市场黄金需求受到长期支撑。

在西方,近年来的经济复苏也已致使美国和欧洲部分地区的消费需求出现正增长。

因此总体而言,我们认为2019年的金饰需求将受益于积极的消费情绪。即使不确定性影响某些地区的信心,全球需求也应该会小幅增长。

为何现在选择黄金?

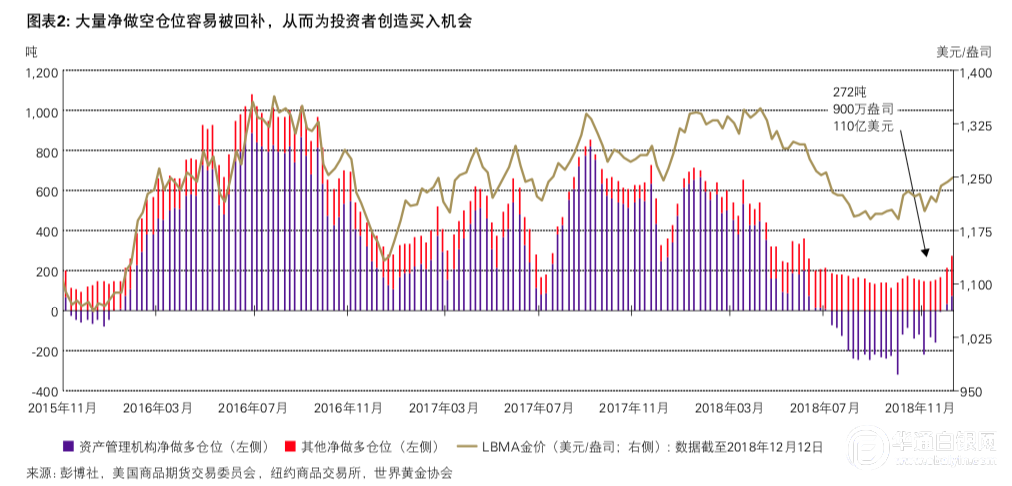

黄金提供了一个有趣的战术性机会。按照历史标 准,期货市场上的黄金投机仓位依然处于低水平。虽然芝加哥商业交易所管理资产的净多头仓 位在2018年12月有所增加,但自从2006年年初首次根据投资者类型划分数据以来,这些头寸仍处于创纪录低位。而可追溯至更早时期的净综合投机仓位,自2001年12月以来首次处于最低水平。 近年来,空头头寸大增之后会出现金价大涨,正如我们在2018年末开始目睹的那样。

从战略角度来说,我们的研究表明有4个因素使黄 金成为有吸引力的投资资产。黄金一直是投资者投 资组合的收益来源。黄金在经济扩张期和衰退期与 主要资产类别的相关性一直很低。黄金是一种主流 资产,具有与其他金融证券一般的流动性。黄金历 来能够提高风险调整后的投资组合收益。这些因素 吸引了大大小小的投资者,包括各国央行。央行继 续买入黄金使其外储多元化,抵消法币风险。

因此,从全球角度而言,黄金拥有诸多关键特性。市场风险和不确定性短期内应会继续使黄金具备吸引力;而新兴市场中产阶级的发展、黄金作为一种 避险资产的作用及其在科技应用中日益增长的用途,应能为长期的黄金需求提供支撑。

来源:猎金网