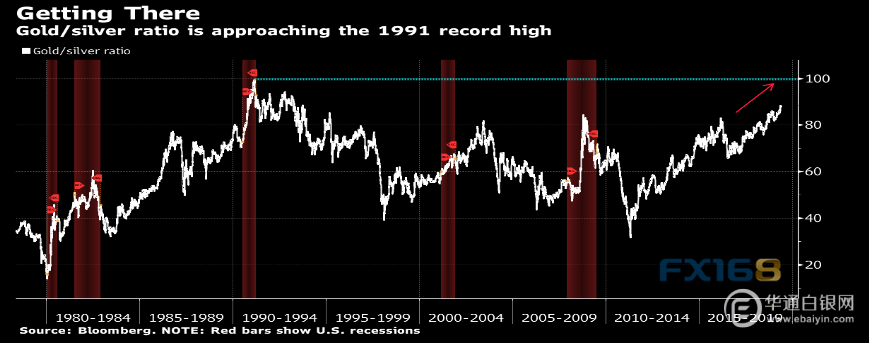

债券市场眼下发出的经济衰退信号不断增强,而另一个备受关注的指标——黄金/白银比率(金银比)也飙升至26年来最高水平,这同样发出了“经济警报”。以史为鉴,金银比飙升并非好兆头,可能暗示市场将有“大麻烦”。

对于全球经济增长的忧虑令金价受到支撑,但对其它金属构成打击,特别是那些具有工业用途的金属,如白银和铜。

金银比是衡量购买一盎司的黄金需要多少盎司的白银。黄金与白银价格的差异,已将二者的比率推高至多年高点。

今年来黄金价格变化不大;而现货白银价格则下跌约7%。

根据统计,眼下一盎司的黄金可以买到超过89盎司的白银,创下了1993年以来最高纪录。

(金银比 图片来源:彭博、FX168财经网(博客,微博))

即便美元升值限制了黄金需求,但金银比依然出现上升。在市场动荡时期,黄金通常被视为保值工具。

值得注意的是,随着金银比飙升,该指标也正接近1991年美国陷入经济衰退时达到的创纪录高位。

(金银比 图片来源:彭博、FX168财经网)

BMO Capital Markets的基本和贵金属衍生交易主管Tai Wong表示,黄金/白银比率“已经飙升至世代高位,因白银的持续疲软,在基本金属的重力井中陷入困境,而后者又在恶化的贸易战中蒙受了损失”。

被视为“经济晴雨表”的铜迈向逾三年以来最大的单月跌幅。

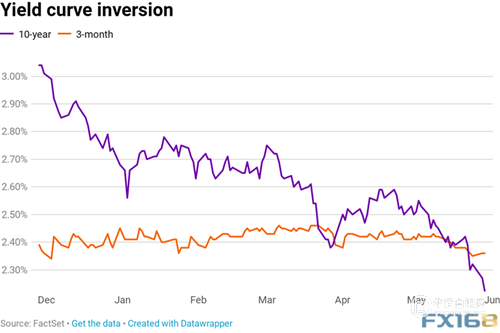

此外,债券市场也传递出经济衰退的先兆。周三,10年期美国国债收益率跌至2017年9月以来的最低水平,最新交投于2.25%左右。

随着3个月期美国国债收益率最新达到2.36%,远高于10年期美国国债收益率,部分收益率曲线进一步反转。收益率曲线反转被交易员视为衰退即将来临的潜在迹象。

(图片来源:FactSet、CNBC、FX168财经网)

根据太平洋(601099)投资管理公司(PIMCO)做出的新经济展望,投资者应避免追逐收益率,同时要保持灵活性,以抓住市场中断带来的潜在机会,未来三至五年内经济衰退的可能性很高。

展望报告的合著者之一,PIMCO全球经济顾问Joachim Fels周三接受彭博采访时表示,“这是一个时代的终结”。“我们正在进入破坏的时代。”

根据PIMCO的展望报告,在经济复苏迟缓后,全球预计将出现增长停滞,通胀低迷。发达经济体五年内将遭遇经济衰退。由于对破坏市场因素的担忧,经济前景因为超出寻常水平的“肥尾”而蒙上阴影。

美联储主席鲍威尔在2018年3月首次表示,“没有人认为贸易政策的改变会对当前的前景产生任何影响”。近几个月来,他调整了措辞。鲍威尔最近表示,海外经济前景的疲软正在抑制国内增长预期。

纵观现代历史,黄金/白银比率的大幅上升并非什么好兆头,很可能预示着重大危机可能就在眼前。

黄金有避险光环,相比之下,白银更具工业属性。虽然很多时候,银价总显得与金价保持“亦步亦趋”,但在危机爆发(或者即将爆发)的情况下,金价涨势会明显超过白银。

一些投资者认为,较高的黄金白银比率是一个负面的经济指标,因为当投资者担心全球经济增长放缓会影响消费时,他们会倾向于青睐黄金。

在4000年前萨尔贡大帝(Sargon the Great)统治的阿卡德帝国(Akkadian Empire)时期,黄金和白银都早已被用作交易媒介。当时1单位的黄金可以购买8单位的白银,也就是说,黄金/白银的比率在8:1。在远古时代金/银比率基本保持在这一水平附近。

古巴比伦时期这一比率基本在6:1;古埃及时期这一比率波动较大,从13:1到2:1之间;而在古罗马时期,这一比例为在12:1附近。而在美国,1792时黄金/白银的比率被设在15:1。

在整个20世纪该比率平均为50:1。但鉴于黄金通常被视为避险港湾,在危机、恐慌和经济下滑期,金/银比通常都会急剧攀升。

就在希特勒攻打波兰、第二次世界大战一触即发之际,金/银比触及98:1。在1991年1月,第一次海湾战争爆发之际, 这一比率再度触及100:1,是正常水准的两倍。事实上,上世纪几乎每次重大衰退和恐慌时期都会看见金/银比率飙升。

(图片来源:Zerohedge、FX168财经网)

因投资者对于经济前景的忧虑加剧,周三美国股市收盘重挫。

标普500指数收盘下跌0.7%,报2783.02点;道指下跌0.9%,报25126.41点,为2月11日以来最低;纳斯达克综合指数下跌0.8%,报7547.31点。

标普500指数盘中一度下跌1.3%;收盘虽然挽回部分跌幅,但仍然是3月11日以来的最低收盘;该指数盘中自3月以来首次跌破200日均线;自2月以来首次收于100日均线之下。

Raymond James高级副总裁兼投资组合经理Bob Thompson周三预言,下一轮熊市即将来临,其规模可能与我们过去见过的衰退相同,包括2001年的那次。

Thompson在接受Kitco News采访时表示:“就整体市场而言,40%至50%的跌幅是正常的。没人相信,但这是正常的,因为在任何牛市结束时,泡沫如此之大,以至于人们不相信它会再次下跌。”

Thompson表示,目前的市场状况类似于1999-2000年前后估值过高的股市,当时投资者不断将资金投入风险资产,尤其是那些未必有利可图的公司。

(文章来源:和讯黄金)