导读

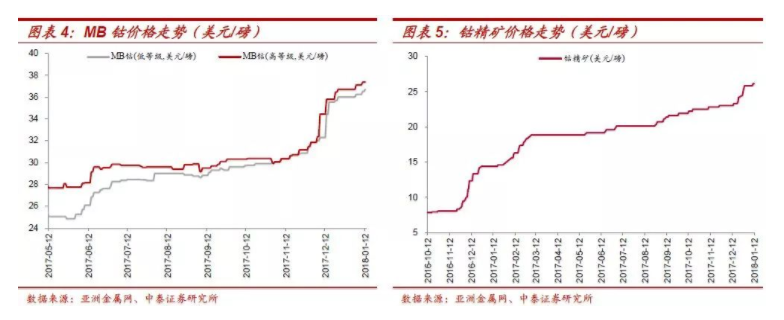

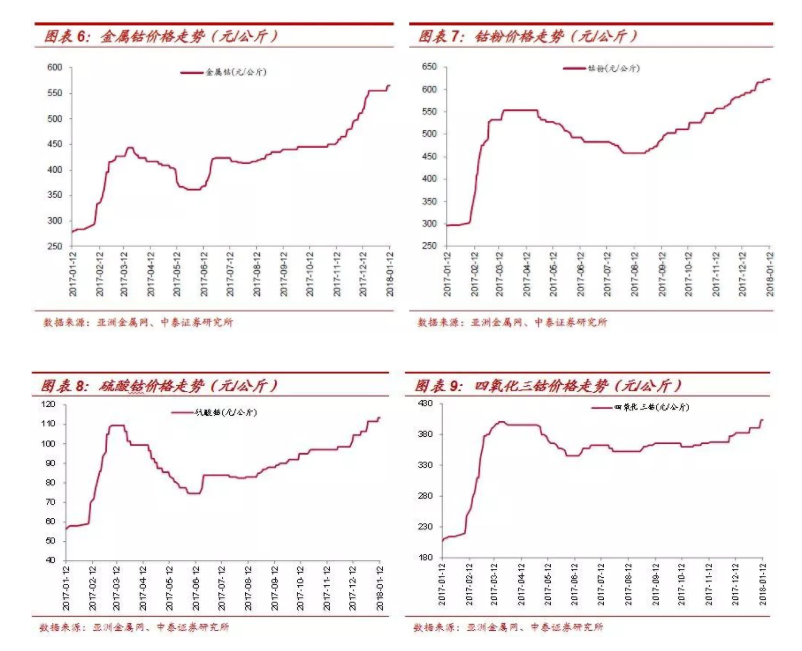

1)MB上扬1.9%,四氧化三钴上涨3.3%。MB低级钴和高级钴分别上涨1.9%和1.8%,价格再创新高,达到36.7美元/磅和37.4美元/磅。钴精矿上涨1.2%至26.2美元/磅,金属钴上涨1.8%至565.0元/公斤。因原材料价格持续走高,下游硬质合金需求稳定,钴粉价格较上周再度走高2元/公斤至615-630元/公斤,预计未来一周钴粉价格还将继续走高。硫酸钴和四氧化三钴分别上涨1.8%和3.3%。

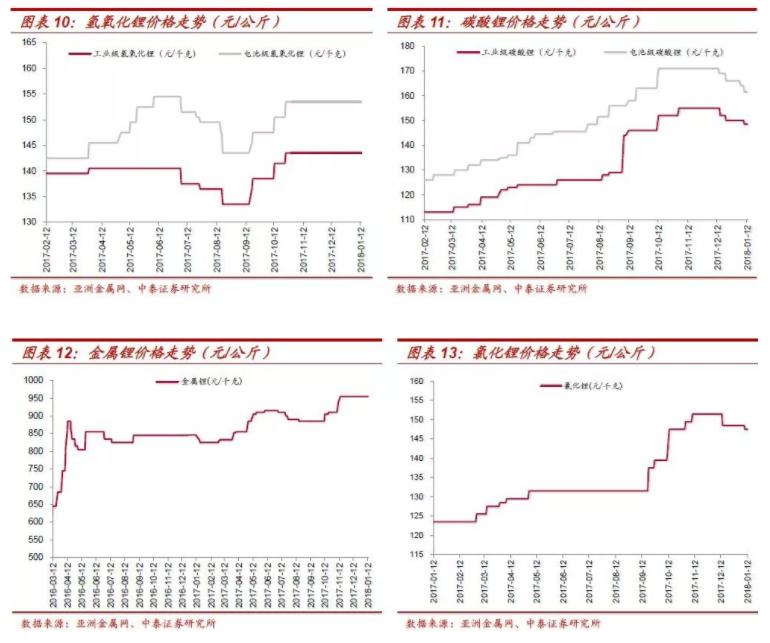

2)氢氧化锂价格坚挺,碳酸锂价格小幅下跌1.5%。本周,因下游需求稳定氢氧化锂价格依然坚挺。工业级碳酸锂价格较上周下跌1.0%至148.5元/公斤,电池级碳酸锂小幅回落1.5%至161.5元/公斤。据AM统计,2017年中国碳酸锂总产量75,765吨,同比增49.9%,其中电池级碳酸锂产量同比增长131.6%至66,115吨。

3)其他小金属:稀土价格整体走势稳定,金属锗稳步上涨。本周氧化镨钕价格迅速冲高并小幅回落,周涨幅7.9%报33.5-34.5万元/吨,据百川资讯,价格下滑或是由于消费商无法消化短期价格飙涨,另外来自稀土集团的相对低价也使价格涨势受抑。预计未来一周市场价烙将持稳且成交稀少。另外,金属锗现货供应紧张,除长单供应和自身下游产品消耗外,几乎没有库存,后市继续看涨。

4)投资建议:

1)中汽协发布新能源汽车运行数据:2017年12月份新能源汽车产销量分别为14.9万辆和16.3万辆,同比增长分别为68.5%和56.8%;2017年全年累计产销分别为79.4万辆和77.7万辆,同比增长分别为53.8%和53.3%。新能源汽车发展势头强劲,乘用车占比继续提高。

2)高工锂电:12月动力电池装机电量11.79GWh,同比增43%;2017年动力电池装机总电量约36.4GWh,同比增29%。从装机电量数据不难反应年前最后两个月曾现明显的抢装效应,预计前期积累的电池库存已得到明显消化。2018年1月部分大型电池企业开工有所复苏,公司排产明显恢复。国轩高科日前在接受机构调研时表示,公司目前一季度订单整体情况较为充足,明显好于2017年一季度,且仍有客户陆续下单。预计18年新能源汽车产销将保持快速增长,三元电池比重将逐步提升,钴和氢氧化锂将双重受益,需求有望持续释放。

3)刚果(金)正在修订矿业法,如出口钴矿的权利金税率由2%提升至5%,或将进一步支撑钴价上行。目前矿业法的修订仍在博弈中,如果矿业法最终实施,鉴于刚果(金)在全球钴供应链中的核心地位,刚果税制的改变与税收成本的增加,将使钴企成本曲线大部分向上平移。由于钴原料供应持续紧张,上游企业掌握话语权,上游成本的增加很可能都会通过涨价的方式向下游转移,从而进一步支撑钴价的上行趋势。在其他条件不变时,我们认为刚果(金)铜钴矿业权利金税率的调整,有利于短期钴价的抬升,并会对刚果铜钴的中长期供给带来压力。

风险提示:宏观经济波动等带来的风险,新能源汽车销量不及预期,钴锂原材料产能释放超预期带来的价格回落等风险。

行情回顾:MB钴涨1.9%、碳酸锂持续回落,稀土逐步抬升

MB低级钴和高级钴分别上涨1.9%和1.8%,价格再创新高,达到36.7美元/磅和37.4美元/磅。本周钴精矿上涨1.2%至26.2美元/磅,金属钴上涨1.8%至565.0元/公斤。因钴精矿、金属钴等原材料价格持续走高,下游硬质合金今年需求比较稳定国内因下游硬质合金今年需求比较稳定,钴粉价格较上周再度走高2元/公斤至615-630元/公斤,预计未来一周钴粉价格还将继续走高。硫酸钴上涨1.8%至11.35万元/吨,四氧化三钴上涨3.3%至403.5元/公斤。其余钴产品价格较平稳运行。

氢氧化锂价格坚挺,碳酸锂价格持续回落。据亚洲金属网统计,2017年中国碳酸锂总产量75,765吨,同比增49.9%,其中电池级碳酸锂产量同比增长131.6%至66,115吨。本周,电池级氢氧化锂价格为153.5元/公斤,工业级氢氧化锂56.5%min价格为143.5元/公斤,因下游需求稳定氢氧化锂价格依然坚挺。工业级碳酸锂价格较上周下跌1.0%至148.5元/公斤,电池级碳酸锂较上周小幅回落1.5%至161.5元/公斤。

稀土价格逐步抬升,金属锗稳步上涨。据亚洲金属网统计,中国氧化镨钕2017年12月份产量为2,222吨,较11月份环比增2.1%,同比减7.8%。本周初氧化镨钕价格迅速攀升,但至本周末小幅回落,价格下调至33.5-34.5万元/吨,较本周最高价格下跌10000元/吨。据百川资讯,价格下滑或是由于消费商无法消化短期价格飙涨,另外来自稀土集团的相对低价也使价格涨势受抑。预计未来一周市场价烙将持稳且成交稀少。另外,金属锗现货供应紧张,除长单供应和自身下游产品消耗外,几乎没有库存,后市继续看涨。

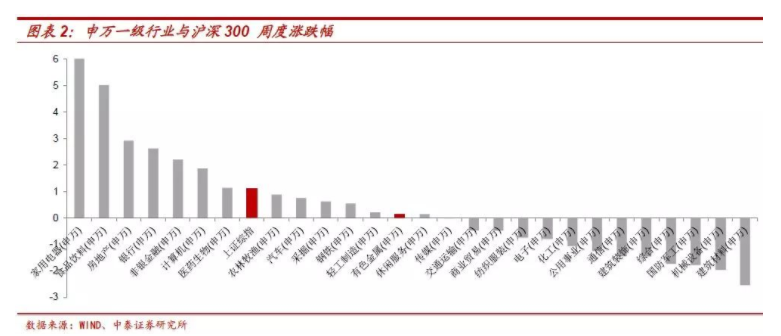

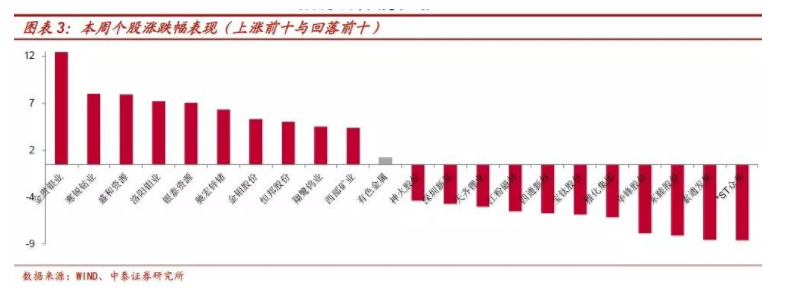

本周股市较上周整体走强。其中,上证指数收于3428.94点,较1月5日收盘上涨1.10%;深证成指收于11461.99点,较1月5日收盘上涨1.05%;沪深300收于4225.00点,较1月5日收盘上涨2.08%;申万有色指数收于4248.92,较1月5日收盘上涨0.15%,跑输上证综指0.95个百分点。

从板块表现来看,本周有色板块较上周明显走弱。具体来看,金贵银业周内涨幅最大(+11.92%),*ST众和周内跌幅最明显(-8.06%)。所统计94只个股中:34只个股出现不同程度上涨,8只个股持平,其余52只个股出现不同程度下跌。

锂电材料及小金属价格观察:MB钴涨1.9%,四钴涨3.3%

(1)钴产品方面:MB钴涨1.9%,四钴涨3.3%,硫酸钴涨1.8%

MB低级钴上涨1.9%,高级钴涨1.8%。本周,MB低级钴和高级钴分别上涨1.9%和1.8%,价格再创新高,达到36.7美元/磅和37.4美元/磅。全球新能源汽车发展势头迅猛,2017年英国新能源车销量增长27%创历史新高;美国新能源车销量逾47万,增长6%。另外,储能的应用也逐步拉开了了锂电池的大规模需求。据我们测算,18年全球钴供需依然处于紧平衡状态,将支撑钴价中长期向上趋势。

刚果(金)正在对矿业法进行修订,或将出口钴矿的权利金税率从2%提升到5%。我们对此事件分析如下:

1)钴矿成本料将提升1.56万元。据我们了解,当前,刚果钴的权利金税率为2%,征税的税基为销售收入的85%,因此,如果将权利金税率从2%提升到5%,对企业来说,钴的毛利率将下降2.55%,如以当前MB钴价(MB低端钴均价36美元/磅)为销售价,相当于电钴成本增加0.92美元/磅(含增值税1.56万元/吨)。

2)成本提升料将通过钴价格上涨转移。目前,矿业法的修订仍在博弈中,如果矿业法最终确认,钴的权利金税率提升至5%。我们预计,鉴于刚果(金)在全球钴供给中的核心地位(占钴产量的65%左右),刚果税制的改变与税收成本的增加,将使钴行业企业的成本曲线的大部分向上平移。由于钴原料供应持续紧张,上游企业掌握话语权,上游成本的增加很可能都会通过涨价的方式向下游转移,从而进一步支撑钴价的上行趋势。

3)但铜成本的上升转移相对较难。铜等基本金属的权利金税率从2%提升到3.5%,按铜价7100美元/吨计,这也将使电铜的成本增加约91美元/吨。但由于刚果铜的供给量占全球的比例仅5%左右,刚果铜生产税负成本的上升,对铜成本曲线的影响相对较小。同时,铜的供需处于均衡状态,我们预计,刚果金税负的变化对铜价的影响较小。因此,对于刚果的铜钴矿来说,税负成本的上升并不能都向下游转移,进而会减少铜钴矿企的盈利空间,降低铜钴矿的开发动力。

4)政策环境影响矿业投资积极性与矿业中长期产出。有报道称,刚果金矿业法还将对金矿的矿业税、国家干股比例进行调整,引入暴利税等,整体上刚果矿业税负将趋于提升。这不但会在更大的范围内影响矿业企业的成本,也将使整个矿业面临更为波动的政策环境,进一步影响矿业企业的投资动力与积极性,而影响刚果(金)矿企的中长期供应能力。

5)鉴于此,我们认为在其他条件不变时,刚果金铜钴矿业权利金税率的调整,有利于短期钴价,并会对刚果铜钴的中长期供给带来压力。

钴粉上涨0.3%,预计下周价格将小幅走高。因钴精矿、碳酸钴等原材料价格持续走高,钴粉下游硬质合金今年需求比较稳定,本周钴粉较上周上涨0.3%至622.5元/公斤,预计未来一周钴粉价格还将继续走高。

硫酸钴上涨1.8%。中国市场硫酸钴20.5%min价格较上周上涨2000元/吨至11.2-11.5万元/吨,硫酸钴20%min价格为10.4-10.6万元/吨,也较上周上涨2000元/吨。因目前原料价格走高生产商挺价惜售,但是下游需求商采购较为谨慎并未大量备货,预计未来一周硫酸钴价格还将小幅上涨。

四氧化三钴上涨3.3%。原材料价格上涨迅猛,各生产商提高产品报价至430元/公斤。虽然下游钴酸锂及3C电池厂家因目前电池价格走低年底需求走弱订单下滑,但是12月份市场并未大量补充原料,生产商挺价惜售,本周上涨3.3%至403.5元/公斤。

据AM统计数据:2017年12月份,中国四氧化三钴产量5,330吨,同比增长11.5%,环比下滑5.7%。2017年全年中国四氧化三钴总产量61,380吨,同比增长12.2%。与2016年同期相比,2017年钴酸锂市场需求整体加强,因此12月份四氧化三钴产量同比增长。但是,当月钴原料市场价格随着国际金属钴价烙大幅上涨而走高,各四氧化三钴生产商纷纷提高产品售价至380-400元/公斤。下游3C电子市场进入淡季订单量走低,钴酸锂生产商需求量下滑,且无法负荷过高原料价格,市场成交走弱。部分小型四氧化三钴生产商开始停产检修降低运行产能,12月份四氧化三钴产量下滑。进入1月份,下游需求商资金压力渐缓,但是原料价格依然处于高位,各生产商挺价惜售,钴酸锂生产商因订单下滑减少采购量,预计1月份四氧化三钴市场成交依然冷清,但是价格将小幅上涨。主要四氧化三钴并无减产计划,小型生产商并无继续停产意向,预计1月份中国四氧化三钴产量将与2017年12月份保持平。

(2)锂产品方面:氢氧化锂价格坚挺,碳酸锂价格回落1.5%

氢氧化锂价格坚挺,碳酸锂价格继续回落。本周,电池级氢氧化锂价格为153.5元/公斤,工业级氢氧化锂56.5%min价格为143.5元/公斤,因下游需求稳定氢氧化锂价格依然坚挺。工业级碳酸锂价格较上周下跌1.0%至148.5元/公斤,电池级碳酸锂较上周小幅回落1.5%至161.5元/公斤。进入1月份,下游电池市场出部分大厂开工率较高外整体需求仍无好转,且新能源补贴政策仍未落地,部分正极材料生产商因产品能量密度较低无法拿到补贴而降低运行产能或停产,碳酸锂市场需求走弱。各碳酸锂生产商并无降低运行产能计划,青海恒信融新线生产产能仍在释放,预计2018年1月份中国碳酸锂产量将回升。

AM:中国碳酸锂总产量75,765吨,同比增长49.9%。据亚洲金属网数据中心统计,12月份中国碳酸锂产量9,050吨,环比下滑1.5%,同比增长70.4%。其中,电池级碳酸锂产量7,980吨,环比基本持平,同比大增156.6‰。2017年中国碳酸锂总产量75,765吨,同比增长49.9%,其中电池级碳酸锂产量同比增长131.6%至66,115吨。

(3)其他小金属行情:氧化镨钕大幅上涨7.9%,金属锗价格继续看涨

稀土:据亚洲金属网数据中心统计,中国43家氧化镨钕生产商氧化镨钕年产能为40,440吨。2017年12月份产量为2,222吨,较11月份环比增2.1%,较上年同比减少7.8%。本周初氧化镨钕价格迅速攀升,但至本周末小幅回落,当前市场价格下调至33.5-34.5万元/吨,较本周最高价格下跌10,000元/吨。价格下滑或是由于消费商无法消化短期价格飙涨,另外来自稀土集团的相对低价也使价格涨势受抑。预计未来一周市场价烙将持稳且成交稀少。

锑:氧化锑99.8%min的主流到厂含税成交价在47,500-48,500元/吨;氧化锑99.5%min的主流到厂含税成交价在46,000-47,000元/吨,较本周初价格基本一致。目前业内理智操作,现货市场以刚需成交为主,预计未来几日氧化锑市场价格或维持现状。

钼:中国钼精矿45%min主流市场成交价格为1,520-1,550元/吨度(10.61-10.82美元/磅钼)现金出厂,较本周初价格上涨60元/吨度(0.42美元/磅钼),消费商询盘活跃,市场成交不断向好,预计未来一周,钼精矿价格将延续快速上涨趋势。

钨:钨精矿65%min主流价格在11.2-11.4万元/吨(264-270美元/吨度),较上周末价格回落约1千元/吨(2.36美元/吨度)。此次价格松动主要原因为贸易商锁利出货,市场整体钨精矿流通量依旧有限,预计未来几日中国钨精矿市场价格松动空间有限。

钒:受原材料供应紧缺影响,中国钒系列产品价格大面积涨价。高纯粉钒99.5%min主流市场成交价格为18.5-19.0万元/吨(12.95-13.30美元/磅钒)现金出厂,较上周价格上涨5,000元/吨(0.35美元/磅钒)。市场人士普遍看涨后市,预计未来一周,高纯粉钒价格将突破20.0万元/吨(14.00美元/磅钒)现金出厂。

钛:中国市场四氯化钛主流价格为5,850-6,050元/吨含税出厂,价格较上周上涨150元/吨。由于海绵钛行情向好,四氯化钛需求旺盛,预计接下来两周中国市场四氯化钛价格坚挺。

锆:二氧化锆主流价格降至55,000-58,000元/吨出厂,较两周前下滑1,000元/吨,部分供应商开始促成交易,而消费商对市场持观望态度,预计未来两周二氧化锆99.5%min价格将呈下跌趋势。

锗:金属锗99.99%min主流价格较周初上扬300元/公斤至9,600-10,000元/公斤现金价格,后市继续看涨。春节前期,生产商金属锗99.99%min供应紧张,库存不足下游需求的消耗,询单较为活跃,成交普遍以100公斤以下的小单为主。

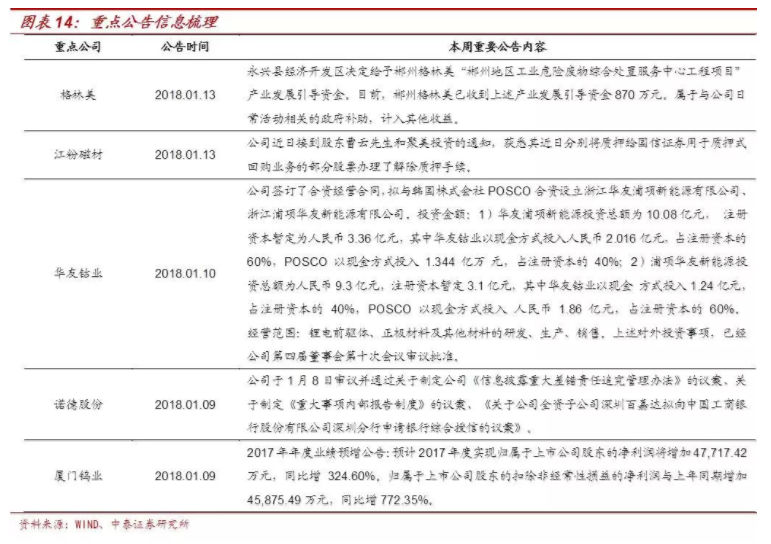

重点公告信息梳理

下游装机电量:12月装机总电量11.79GWh,同比增43%

GGII:12月装机总电量11.79GWh,同比增43%。高工产业研究院发布装机电量数据,12月装机总电量11.79GWh,同比增43%,2017年动力电池装机总电量约36.4GWh,同比增长29%。从车辆细分类别来看,乘用车电池装机电量约13.7GWh,同比增长50%。客车电池装机电量约14.3GWh,同比下降10%。专用车电池装机电量8.4GWh,同比增长165%。从全年装机电量不难看出,后两个月抢装效应非常明显,2017年动力电池库存或已基本出清。

锂电材料及小金属产业链动态

雅化集团澳洲参股公司CORE发现高品位锂矿。近日,雅化集团在互动平台上回答投资者提问时表示,澳洲参股公司CORE发现高品位锂辉石矿藏该报道属实。(OFweek锂电网)

加拿大第一钴业收购西尔弗版纳矿附近矿山。加拿大第一钴业有限公司(FirstCobaltCorp.)于1月4日表示,该公司收购了安大略钴矿营北部的五大未获专利矿区,这五大矿区靠近此前的西尔弗版纳矿(SilverBanner)和阿斐矿(Ophirmines),占地750公顷。(亚洲金属网)

澳洲FEL完成科松博钴铜项目初步钻孔。澳大利亚FEL有限公司(FeLimited)于1月8日宣布该公司已完成科松博钴铜项目(KasomboCopper-CobaltProject)中两个矿床的初步反循环钻井工作。科松博项目包含3个矿化区,分别为科松博5号、6号、7号,占地约600公顷。(亚洲金属网)

加拿大内玛斯卡锂业交货庄信万丰电池级氢氧化锂。加拿大内玛斯卡锂业有限公司(NemaskaLithiumInc.)于1月8日宣布其已生产并已提供给客户另外2吨由Whabouchi锂辉石精矿成产的电池级氢氧化锂溶液。目前为止,该公司已经生产了3吨氢氧化锂溶液。(亚洲金属网)

华友钴业拟成立两家合资企业聚焦锂电新能源材料。华友钴业拟与株式会社POSCO合资设立浙江华友浦项、浙江浦项华友(暂定名),经营范围为锂电相关前驱体、正极材料及其他材料的研发、生产、销售。(公司公告)

智慧能源拟与南氏锂电新材料等合作切入锂电资源行业。公司拟与南氏实业、南氏锂电新材料进行合作,快速切入锂电资源行业。公司全资子公司远东智投拟出资2亿增资南氏锂电新材料,将持股10%。南氏实业拟出资2亿增资远东福斯特,将持股10%。公司与南氏实业拟分别出资4000万元、5000万元对公司全资子公司远东宜春进行增资,增资完成后,公司与南氏实业各自持有远东宜春50%股权。南氏锂电新材料战略规划为年产4万吨碳酸锂、1万吨氢氧化锂。(公司公告)

国轩高科规划2018产能将达到14GWH。国轩高科股份有限公司在1月9日接待来访的机构调研者时说:公司现有产线2018年预计可以产出动力电池6.5gwh,2018年上半年公司还将有6-7gwh产线建设投产,其中三元622产线5gwh。因此公司2018预计全年产量可达到8-9gwh动力电池,本年年底公司整体产能约可达到13-14gwh。(OFweek锂电网)

力神/东风组建合资公司,规划30亿瓦时/年电池PACK产能。天津力神电池股份有限公司与东风实业有限公司签订了《东风力神动力电池系统项目协议》,双方将共同出资,正式在湖北十堰经济技术开发区,组建东风力神动力电池系统有限公司。公司成立后将投建30亿瓦时/年的动力电池系统项目,项目先期规划2条pack生产线,预计2018年6月即可达产,先期项目投产后,后续项目规划也将稳步推进。(高工锂电网)

沃特玛获10.98亿元动力电池采购订单。深圳沃特玛电池于近日与湖北新楚风汽车签署《采购合同》。新楚风汽车拟采购8408组电池组总成,总金额10.98亿元。本次合同的签署将促进公司动力电池销售,采购合同的实施在合同有效期内预计为公司带来10.98亿元的收入,有利于公司主营业务的发展。(公司公告)

科陆电子获1.7亿元西藏那曲磷酸铁锂电池储能项目订单。1月8日,深圳市科陆电子科技股份有限公司公告披露,近日与索县神话亚拉新能源有限公司签署了《西藏那曲索县光储电站储能项目设备供货合同》,合同总金额为1.7亿元人民币。(OFweek锂电网)

妙盛动力签下力帆8亿元电池供货大单。妙盛动力科技有限公司与重庆无线绿洲通信技术有限公司(系重庆力帆集团旗下子公司)签订电池供货协议,由妙盛动力为后者提供高能量密度、高安全的锂离子动力电池,订单总额约8亿元人民币。协议的达成,标志着湖南省的新能源汽车关键配套产业生产能力再获国内整车企业认可。(中国化学与物理电源行业协会)

铁塔基站储能项目签约,与16家动力电池及车企达成战略合作。中国铁塔公司在京与重庆长安、比亚迪、银隆新能源、沃特玛、国轩高科、桑顿新能源等16家企业,举行了新能源汽车动力蓄电池回收利用战略合作伙伴协议签约仪式,积极加强与汽车制造、电池生产、公交运输、回收利用等行业骨干企业合作,有效推动产业链上下游一体化合作,加强协同创新,共谋发展。(中国化学与物理电源行业协会)

大众e-Golf电池容量将扩充,续航提升32%。外媒报道:大众e-Golf的电池容量将有望再次扩充,扩充后的电池容量将达到48千瓦时,续航里程265公里(EPA美国环保局数据),比现款提高32%。(高工锂电网)

菲斯克新一代电动车亮相CES。Fisker公司第二辆自主研发的EMotion电动车在拉斯维加斯召开的国际消费类电子产品展览会(CES)上亮相。Fisker公司称EMotion电动车至少可以行驶400英里,并且充电9分钟可以行驶201公里左右,计划在2019年投入生产。另外Fisker公司还计划在2020年发布一款定金为34000(约合22万元人民币)美元的电动汽车。(储能世界)

一汽轿车增资摩拜出行获10%股份入局电动汽车共享领域。一汽轿车公告称,公司已与贵安新区摩拜出行科技有限公司签订了《战略合作协议》,拟对摩拜出行进行增资入股,增资后持有摩拜出行10%的股权。(高工锂电网)

SITECH新特联手一汽造新能源汽车。一汽轿车与SITECH新特就新能源汽车的研发和生产达成战略合作,共同签署了《电动车项目合作生产框架协议》,并宣布联合成立研究院,未来将合作研发及生产电动汽车系列新产品,共同推进新能源汽车产业的发展。一汽与SITECH新特的合作,标志着国企主力车企在新能源领域的正式入场。(起点电动网)

绿驰汽车首款纯电动SUV将于2019年正式投放。1月8日,绿驰汽车智能移动生活战略发布会在上海召开。公司宣布将在2018年至2022年将推出国内领先的自主中高端车型绿驰汽车品牌和后期推出的国际知名品牌。,在产品层面,公司将通过CC-Platform(城市车平台)、M-Platform(主流平台)、S-Platform(超级平台)三大平台全力进军中高端新能源汽车市场,其中SUV产品将于2019年年中正式投放市场。(亚洲金属网)

乘联会:12月新能源乘用车销量9.8万台,环比增21%。乘联会发布新能源汽车销量数据。12月新能源乘用车销量9.8万台,环比增21%,同比增132%。2017年系能源乘用车总销量达56万台。(乘联会)

中汽协:12月新能源汽车产销量分别为14.9万辆和16.3万辆,同比增长分别为68.5%和56.8%。1月11日,中国汽车工业协会召开2017年度12月份汽车产销数据发布会。12月份新能源汽车产销量分别为14.9万辆和16.3万辆,同比增长分别为68.5%和56.8%;2017年全年累计产销分别为79.4万辆和77.7万辆,同比增长分别为53.8%和53.3%。

GGII:2017年动力电池装机总电量约36.4GWh,同比增长29%。高工产业研究院发布装机电量数据,2017年动力电池装机总电量约36.4GWh,同比增长29%。从车辆细分类别来看,乘用车电池装机电量约13.7GWh,同比增长50%。客车电池装机电量约14.3GWh,同比下降10%。专用车电池装机电量8.4GWh,同比增长165%。(高工产研)

南昌建设三大新能源汽车基地。《政府工作报告》提出,南昌将牢牢把握新时代的发展趋势,坚持质量第一、效益优先,加快构建现代化经济体系。推动同济大学汽车创新研究院落地,加快经开区、小蓝经开区、新建区三大新能源汽车基地建设。(起点电动网)

黑龙江推动新能源汽车发展,车辆可走公交车道且不限号。本月8日,黑龙江省关于推动新能源汽车产业创新发展的意见发布。以新能源公交车应用为重点,在公交、出租、校车、环卫、邮政、公安、物流、景区等领域逐年扩大新能源汽车应用比例。2017年至2020年,全省新增及更换的公交车中,新能源公交车比重分别达到20%、25%、30%和35%。在全省推行新能源汽车专用牌照,允许新能源汽车使用公交专用车道,不受市区单双号通行限制。(起点电动网)

投资建议

1)中汽协发布新能源汽车产销量数据:2017年12月份新能源汽车产销量分别为14.9万辆和16.3万辆,同比增长分别为68.5%和56.8%。2017年全年累计产销分别为79.4万辆和77.7万辆,同比增长分别为53.8%和53.3%。新能源汽车发展势头强劲,乘用车占比继续提高。

2)高工锂电:12月动力电池装机电量11.79GWh,同比增43%;2017年动力电池装机总电量约36.4GWh,同比增29%。从装机电量数据不难反应年前最后两个月曾现明显的抢装效应,预计前期积累的电池库存已得到明显消化。2018年1月部分大型电池企业开工有所复苏,公司排产明显恢复。国轩高科日前在接受机构调研时表示,公司目前一季度订单整体情况较为充足,明显好于2017年一季度,且仍有客户陆续下单。预计18年新能源汽车产销将保持快速增长,三元电池比重将逐步提升,钴和氢氧化锂将双重受益,需求有望持续释放。

3)刚果(金)正在修订矿业法,如出口钴矿的权利金税率由2%提升至5%,或将进一步支撑钴价上行。目前矿业法的修订仍在博弈中,如果矿业法最终实施,鉴于刚果(金)在全球钴供应链中的核心地位,刚果税制的改变与税收成本的增加,将使钴企成本曲线大部分向上平移。由于钴原料供应持续紧张,上游企业掌握话语权,上游成本的增加很可能都会通过涨价的方式向下游转移,从而进一步支撑钴价的上行趋势。在其他条件不变时,我们认为刚果(金)铜钴矿业权利金税率的调整,有利于短期钴价的抬升,并会对刚果铜钴的中长期供给带来压力。

4)继续看好锂电材料板块,核心标的:①钴:华友钴业、寒锐钴业、洛阳钼业;②锂:赣锋锂业、天齐锂业、雅化集团。

风险提示

宏观经济波动等带来的风险,新能源汽车销量不及预期,钴锂原材料产能释放超预期带来的价格回落等风险。

免责声明:中国白银网发布此信息目的在于传播更多信息,与本站立场无关。部分内容来自互联网,不保证该信息(包括但不限于文字、图片、图表及数据)的准确性、真实性、完整性、有效性、及时性、原创性等,如无意中侵犯媒体或个人知识产权,请及时来电或致函告之,本站将在第一时间内给予删除处理。若是未经证实的信息仅供参考,不做任何投资和交易根据,据此操作,风险自担。(上海找银网络科技有限公司)