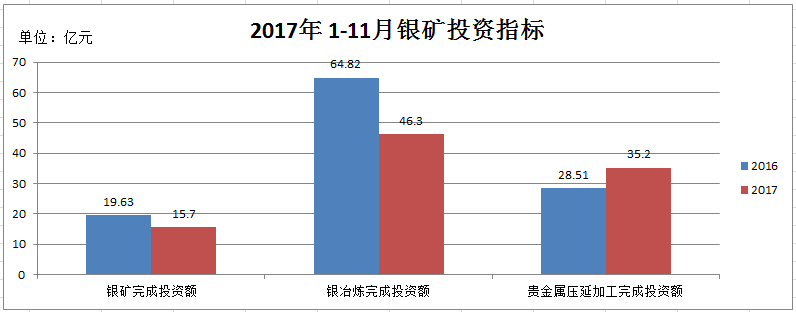

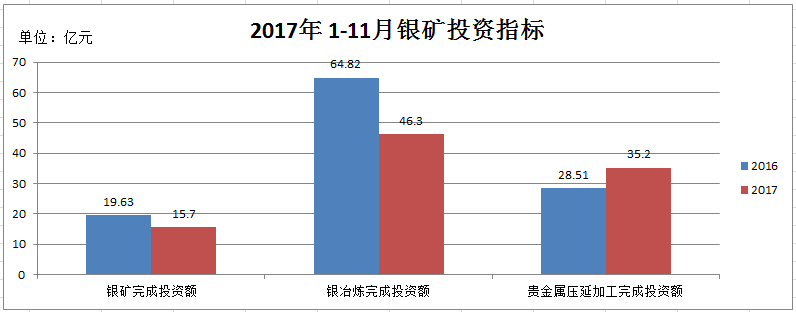

2017年银矿总体投资指标完成情况低于上一年水平。从产业分块来看,2017年1-11月银矿完成投资额15.7亿元,同比下降25%,银冶炼完成投资额46.3亿元,同比下降40%。只有贵金属压延加工完成投资额同比增长9%到35.2亿元。上游矿山和冶炼行业投资跌幅显著,下游深加工行业则呈现增长,整个产业链投资结构进一步优化。

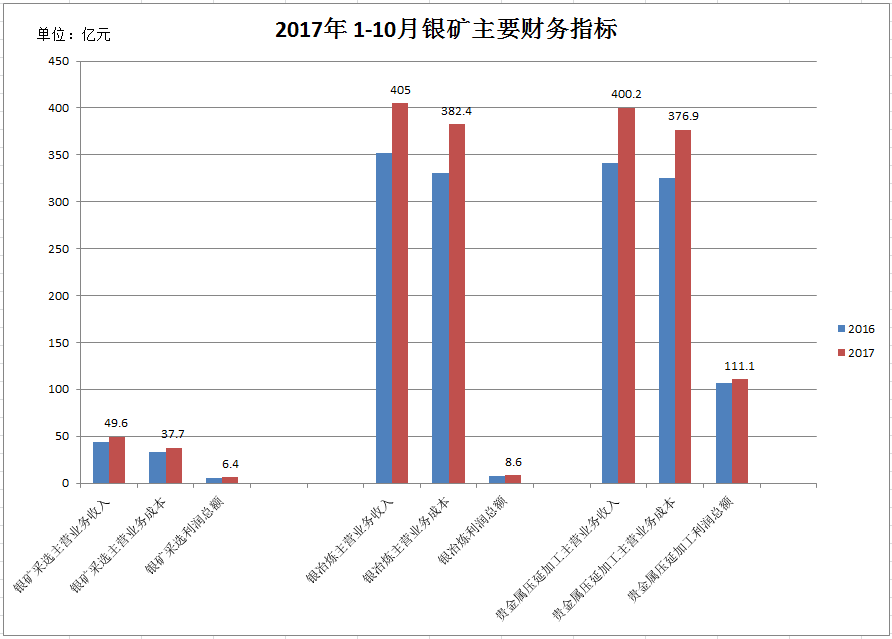

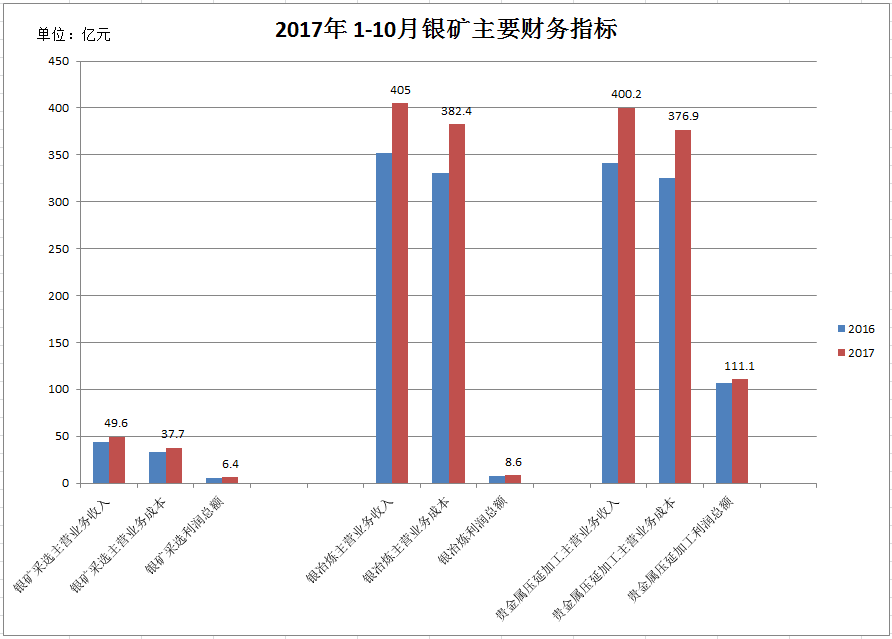

从主要财务指标来看,2017年1-10月产业中游银冶炼行业的主要财务指标最突出,但总利润水平变现一般,而下游产业贵金属压延加工主营业务在利润总额指标中较为突出,2017年前十个月利润总额达到111.1亿元,同比上涨3.6%

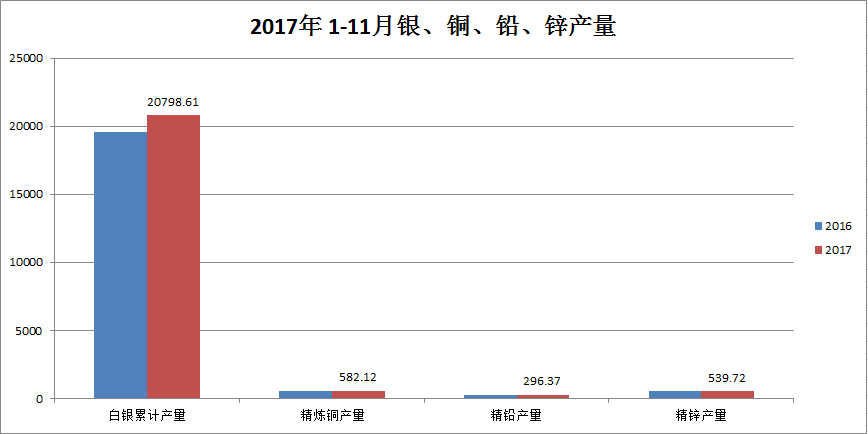

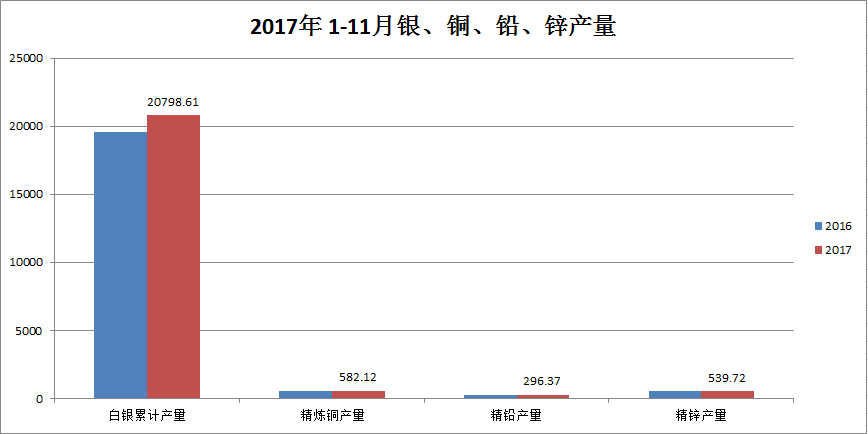

2017年1-11月国内白银累计产量20798.61吨,同比增长6.01%。由于中国白银主要是铜铅锌的副产品 ,因此白银的产量和铜铅锌的产量有较大的相关性。下图为2017年几种金属的产量统计。

2017年1月-11月精炼铜产量为582.12万吨,较上年同比增长7.87%;精铅产量296.37万吨,同比增长5.41%;矿产锌冶炼精锌产量539.72万吨,同比下降1.4%。总体来看,2017年国内铜冶炼产能有限,但基本保持增长。分析原因主要是因为国家环保力度加大,环保检查和安全整治导致铅锌小矿山关停,同时大矿山生产的铅锌产量也受到影响。再加之新增矿山投产情况不理想,矿山出矿品位的下降,共同导致了国内精锌产量同比下降,精铅产量增速变缓。

从整体来看,2017年白银产业受到国家环保政策的影响,作为铜铅锌矿的附属品,白银产量自然受到牵连,不过在此背景下国内白银累计产量仍比同期上涨6.01%。同时考虑到环保政策对工业设备更新的刺激作用和生产时长的限制,以及投资达产项目低于预期,2018年白银及其母属有色金属的产量很可能依然继承2017年的表现。但下游压延加工行业的情况明显好于中上游,无论在投资指标完成情况还是主要财务指标方面,都显现出较突出的表现,这也说明整个产业链结构正在进一步优化。

免责声明:中国白银网发布此信息目的在于传播更多信息,与本站立场无关。部分内容来自互联网,不保证该信息(包括但不限于文字、图片、图表及数据)的准确性、真实性、完整性、有效性、及时性、原创性等,如无意中侵犯媒体或个人知识产权,请及时来电或致函告之,本站将在第一时间内给予删除处理。若是未经证实的信息仅供参考,不做任何投资和交易根据,据此操作,风险自担。(上海找银网络科技有限公司)