【中国白银网03月02日讯】从无到有,从跟随者到领军者,我国黄金市场的发展究竟该如何评价?北京黄金经济发展研究中心副主任、专家委员会秘书长刘山恩,将自己最近一年的研究和思考结果,以专题研究的方式呈现出来,与读者分享。本期刊发第二部分——我国黄金市场的五大特色。

中国虽为后来者,但黄金市场的突出表现,使施安霂希冀中国能为陷入危机的国际黄金市场提供方向指引。国际黄金市场历史变局为我们展现的全球视野,成为中国黄金市场与国际比较的模板。

我们通过比较发现,两者间存在差异。这种差异不是刻意而求,而是自然而然甚至是漫不经心而成。这是因为差异的产生是我们国家特有的经济和政治环境使然。

我们认识差异性的意义是要了解产生差异性的原因在哪里,是什么样的经济与政治条件在发挥作用。习近平总书记强调我们要有制度自信。对比分析结果表明,我国现在的政治经济制度发挥了对黄金市场发展的保障作用。可以说,制度是我国黄金市场发展的要素,也是我国黄金市场中国特色的核心。

我国黄金市场发展的中国特色总的来说有五个方面:速度居全球之冠、多元市场体系、交易模式创新、有旺盛实金需求、渐进开放。本期我们将对五大特色中的前三个特色进行详细阐述。

一个速度居全球之冠的市场

我国黄金市场发展速度居全球之冠。但我国黄金市场的诞生并没有像改革开放推进中的一些新生事物,转眼间星火燎原,席卷全国,而是蹒跚行走了10年。原定2001年开业的上海黄金交易所推迟了一年,到2002年10月30日才开业运行。

对我国长达半个世纪的黄金统收专管工作体制,转向自由交易的市场化工作体制,中国人民银行慎之又慎,更何况作为黄金市场化的探路者——白银市场化改革之路不能称之为成功。

因此,中国人民银行对于改革,首先是要实现黄金交易方式的平稳转变,而对黄金市场的交易规模可能并未有很大的期许。然而出乎意料的是,不仅完成了黄金交易方式的平稳转变,而且创造了一个发展速度居世界之冠的新兴金融市场。

2016年,全球黄金交易量达到了42.09万吨,创20年来的历史纪录,而2002年仅为19.25吨。我国黄金市场交易量(单边)2016年为6.2935万吨,是2002年的3269倍。2017年,上海黄金交易所全部黄金品种累计成交量5.43万吨,上海期货交易所黄金期货合约累计成交量共3.9万吨。

我国黄金市场交易量增长速度是世界同期的25.26倍,而与国际各个主要黄金市场比较,增长速度也是其中最高的。

由于我国黄金市场交易量是以双边交易量计算,而国际黄金市场是计算单边交易量,为了方便比较,我们在本文使用的我国黄金交易量均为单边交易量数据。所以,与多数文献的数据存在差异。

从总体看,我国黄金市场交易量的增长无论是绝对数,还是相对数都是世界之冠。我国黄金交易量起点并不高,起步时月度平均交易量仅10吨左右。市场前5年的年度交易量也一直是百吨级交易规模,到2007年黄金市场运行第六个年头,才达到千吨级规模,为1180吨。

2008年,因上海期货交易所黄金期货合约上市,拉动我国黄金交易量大幅增加了近5倍(492.88%),达到了6996吨。而之后基本上仍是在千吨级徘徊状态,从2013年才进入了黄金交易量快速增长期,或者可称之为超长增长期,从2013年到2016年的4年间不仅交易总量有一个数量级的提高达到万吨级,而且年均净增长量也突破了万吨,达到了1.12万吨。这4年交易量净增4.48万吨,2016年达到了6.29万吨,仅次于美国和英国居全球第三位。

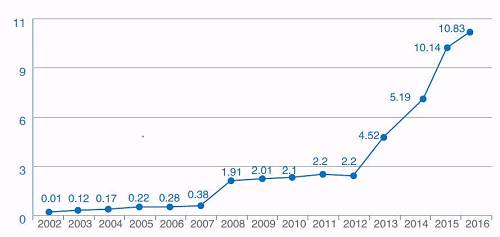

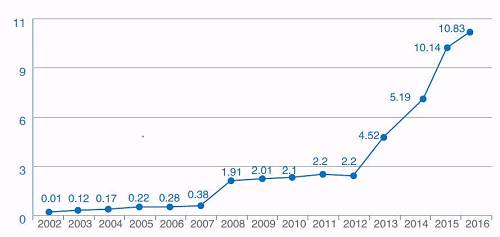

2002 年~2016 年,我国黄金市场交易量全球占比变化图(%)

一个交易模式创新的市场

在上世纪70年代以前,黄金交易是以场外做市商报价模式当家,当时主要的国际黄金市场伦敦和苏黎世都是这种交易模式。在上世纪70年代中期,美国成功推出黄金期货合约交易以后,出现了竞价交易模式,从而形成了场外做市商报价交易模式与场内竞价交易模式并行的格局。

这一格局确立后,40年以来没有变化。而是由我国改变了这一格局。

询价交易的扩张

2002年上海黄金交易所开业,作为一个场内交易市场,采用的自然是竞价交易模式。而2004年黄金投资市场开放,因而在上海黄金交易所推进从商品市场向金融市场转变的同时,商业银行柜台黄金交易也开始起步,因而场外做市商报价交易得以发展。但我国这一交易模式的发展从一开始就遇到了麻烦,这就是交易过程的不透明操作而引起的欺骗行为,而出现的一批民间的“炒金”公司的兴风作浪更把市场的漏洞推向了极致。

对此,有关监管部门是警惕的,并坚守了红线。为此,2010年中国人民银行等六部委出台的《关于促进黄金市场发展的若干意见》中提出的解决方案是,上海黄金交易所基于丰富交易方式的目的,把做市商制度引入场内市场。

为此,2010年上海黄金交易所推出银行间询价交易。2012年又在上海外汇交易平台上推出了银行间询价交易,2013年又在这一平台上推出了黄金询价远期交易,从而实现了在这一交易平台上黄金与外汇管理的统一,即期与远期黄金交易的统一,黄金场内交易与场外交易的统一。黄金询价交易就是将银行间的场外交易按照规则要求在上海黄金交易所进行结算和备案。

上海黄金交易所询价交易实际在2009年就已推出,但开始反应并不热烈,所以询价交易也在不断地改进完善。现在上海黄金交易所询价交易已是仅次于竞价交易的第二大交易模式。2016年交易量(单边)8846吨,占其总交易量的36.33%,比2016年增长了72.83%,表明上海黄金交易所询价交易日臻成熟,中国将场外做市商报价交易制引入场内的改革取得了成功。

正是由于这一改革的成功,在中国没有形成场内竞价交易与场外做市商报价交易平行并存发展,而是场内交易包容场外交易推出了询价交易,提高了对场外市场交易不透明的监控,增加了市场的规范性。

当国际黄金市场正在为场外黄金市场的透明度和规范性而大伤脑筋之时,我们已给出了自己的答案。

“上海金”的问世

从上个世纪70年代开始,黄金市场便是美元一统天下,以美元计价的黄金价格是全球黄金交易的基础价,也是远期交易的衍生品定价的基础,而2016年上海黄金交易所推出了以人民币定价的“上海金”则打破这一局面。

“上海金”推出的意义是在美元金价一统天下的市场中又有了一种新的定价标准,人民币金价也成为了一种交易基础,这一行为的本身就是对美元的挑战,这也是人民币国际化的必然选择。

“上海金”现阶段还不能对“美元金”构成严重的现实威胁,但已迈出了有价值的第一步,是争取国际黄金市场话语权的正确选择。“上海金”是一个国际化的品种。

“上海金”的问世不仅是创新了一种黄金交易模式,其更大的意义是“上海金”是全球投资者可使用的可交易的人民币黄金基准价,而且是套保、租赁、衍生品设计的基准价,因而“上海金”金价的使用的拓展就是人民币使用的拓展,从而可以为人民币国际化提供有力的支撑。

创新是我国黄金市场发展的主题,之所以上海黄金交易所成为我国黄金市场体系的奠基者和运行的核心,并不只是因它的历史最久而可称老大,而是坚持创新,在创新发展之路上一直是先驱和引领者,而且也正是不断地创新积累而提高了我国黄金市场的国际声誉。

中国黄金市场已告别了模仿而进入了创新发展阶段,不仅是交易模式,而且是市场运行与结构的方方面面,要形成中国特色是黄金市场发展的方向选择和历史责任。

一个有旺盛实金需求的市场

没有黄金交易需求的黄金市场是件怪事,但认真思考后发现,这却是一个现实。

伦敦、纽约、苏黎世是当今三大骨干市场,支撑起了当代黄金市场体系结构,而这三大市场有真实的黄金交易需求吗?

就伦敦而言,英国没有黄金矿山,也没有很强的加工业,所以没有很大的实金交易需求。其交易的主导产品是“伦敦金”,这是一种纸黄金。

就纽约而言,美国虽然有黄金矿山,但美国生产的黄金并不主要用于加工消费而是出口。所以,美国黄金市场主要交易的是期货合约,是用于市场风险管理,而不是黄金交易需求。

就苏黎世而言,苏黎世虽是全球黄金物流中心,交易的是黄金,但瑞士既没矿山又没有很强的加工企业,只是一个黄金流转站,也没有真实的黄金需求。

东京、新加坡、中国香港这些区域性的黄金市场,也没有大的、真正的黄金需求交易。从这一点上看,我国是一个非常另类的市场,是一个有旺盛的实金需求的市场。

首先,我国从2008年开始就已是全球黄金生产冠军国,现已连续保持了11年。2017年,我国黄金产量517.49吨,是全球黄金产量唯一超过500吨的国家。

其次,我国已超过印度成为加工业用金全球第一,2017年黄金首饰加工用金696.5吨,已形成了全球最大规模的黄金首饰加工业。

再其次,我国已是全球最大的黄金需求国,2017年为1089.07吨。

另外,我国还是全球最大的黄金进口国,每年进口量已突破了1000吨,2016年为1100吨,为当年全球总供应量的24%。我国2014年、2015年和2016年黄金出口仅占进口量的16.28%、8.84%和6.6%,绝大多进口黄金沉淀下来,成为国民拥有的财富。

所以说,我国黄金进口量的增长是建立在我们内需的基础之上的,这也是我国黄金市场发展的特征之一。

由于我国黄金市场有旺盛的实金需求,所建立的35个地区黄金物流网络覆盖了全国。全国设立了60家主板、2家国际板黄金交割库,在我国境内都可以方便地进行黄金交付,从而使我国面向一般民众的小金条及黄金制品等投资品需求已跃居世界之冠,在2017年达到了276.39吨。

现在,黄金需求一是消费需求,二是投资需求。在上个世纪80年代和90年代,由于黄金非货币化的推进,80%的黄金需求是用于首饰制造,投资需求压缩到10%左右。

新世纪以来,随着美元危机加深,特别是2007年美国次贷危机爆发以后,黄金的价值显现,黄金在金融市场中日益活跃,其投资比重上升到了34%不到,而我国已经实现了黄金商品需求主导向黄金投资主导的转变。2016年我国黄金商品需求比2010年增长了66.23%,而黄金投资需求增加了160.78%,占需求总量中的比重增长26.79个百分点达到了61.7%。

当前,实金交易中更多地具有了“钱”的特征,这就给黄金市场的发展和管理提出新课题,发展特别需要创新,因今天已不同于过去,而未来也将不同于今天。

在黄金市场发展的转折关头,国际黄金市场进步滞后于我国,从总体看国际黄金市场的黄金投资需求占比上升了10至20个百分点,但一直还没有改变黄金商品需求主导的局面,而且近年来黄金投资需求占比还有下降,现在黄金商品需求与黄金投资需求占比之比大体为6比4,而我国黄金市场是4比6,有着明显的差距。

我国黄金市场已是全球最大的黄金需求市场,并率先成为黄金投资需求主导的市场。

(文章来源:中国财经新闻网)

免责声明:中国白银网发布此信息目的在于传播更多信息,与本站立场无关。部分内容来自互联网,不保证该信息(包括但不限于文字、图片、图表及数据)的准确性、真实性、完整性、有效性、及时性、原创性等,如无意中侵犯媒体或个人知识产权,请及时来电或致函告之,本站将在第一时间内给予删除处理。若是未经证实的信息仅供参考,不做任何投资和交易根据,据此操作,风险自担。(上海找银网络科技有限公司)