【中国白银网2月25日讯】2月24日,美国国债长期收益率飙升,30年期国债收益率一度升高约11个基点,触及一年高位2.29%;10年期国债收益率一度升高9个基点,至1.43%。因市场对于更多的刺激措施感到不安,担忧通胀上升风险及量化宽松减码。华尔街策略师纷纷撤回看涨立场,多家机构降低国债风险敞口。

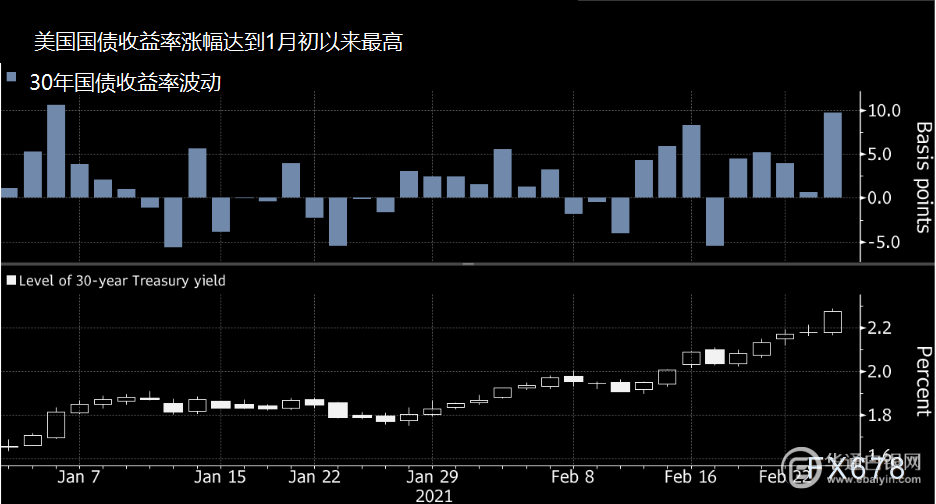

美国国债遭遇1月以来最大抛售 长期收益率飙升

美国刺激政策和通货再膨胀的前景令全球债市今年遭受重创,波动率指标升至多月高点。这引发了人们对美国国债和德国国债等避险资产可能动荡的担忧。虽然美联储主席鲍威尔本周称近期债券收益率上升是对经济前景的“信心宣示”,但仍给各国央行带来保持宽松金融条件的压力。

美国国债的抛售导致30年期收益率周三飙升,有望创1月初以来最大单日升幅。中长期国债收益率走高,长期收益率升幅更大,令曲线陡峭。30年期国债收益率一度升高约11个基点,触及一年高位2.29%;10年期国债收益率一度升高9个基点,至1.43%。

道明证券高级美国利率策略师Gennadiy Goldberg表示:“市场对更多刺激措施感到不安,担忧通胀上升风险,并担心量化宽松减码,凸性套利和仓位止损可能加剧了抛售。”

华尔街策略师撤回其看涨立场

面对数万亿美元刺激计划和疫情结束前景所引发的通货再膨胀交易,没有人想要螳臂挡车。华尔街策略师已经以自2018年来最快速度修改了年终收益率预测。彭博调查最新中值预估是基准美债收益率到第四季度将升至1.48%,而年初预估只有1.24%。根据一项彭博指数,全球政府债券今年已经下跌了2.44%,为自2013年以来的最差年度开局。

贝莱德和安本标准投资等机构正在撤出政府债券。策略师则以两年来最快速度修改了他们对2021年末目标位的预测。收益率飙升促使汇丰对其原先策略进行了重新思考,尽管该行全球固定收益研究负责人Steven Major长期以来对更长期低利率时代的展望这些年来得到了验证。Major在接受采访时表示“我们对收益率变动的幅度感到惊讶,此前其放弃了买入30年期美国国债的建议,尽管我们在年底前仍总体看涨。这是一次对我们信念的考验。”

从澳大利亚到美国,多年来最陡化的收益率曲线预示着全球经济增长的快速恢复。基准美国国债收益率已跃升至一年来最高水平,并将对美国加息的时间预期提前至2023年中期。

Jupiter Asset Management固定收益替代产品负责人Mark Nash表示:“没有地方是安全的,随着全球收益率同步上升,你必须在所有债券市场都做空,只有中国是例外。”

Robeco全球宏观固定收益部门负责人Jamie Stuttard表示,债券大跌可能持续到5月份。他说:“在接下来的三个月里,随着经济从冬季封锁中重新开放,基数效应将开始发挥作用,很有可能许多投资者在对利率前景进行定价时会操之过急。”

随着损失增加,许多大型投资机构最近开始采取行动限制其风险敞口

安盛投资首席投资官Chris Iggo透露,因担忧收益率可能攀升并损害基金业绩表现,该机构降低了旗下各策略美债久期的风险敞口。安本标准投资基金经理James Athey战术性将发达市场债券看多持仓转为中性。贝莱德下调政府债券评级至低配。Robeco Institutional Asset Management刚刚在七个季度中首次平掉了其两年期美国国债的多头头寸,并低配久期。Jupiter的Nash正在出售7至30年期的美国国债。

然而汇丰的Major,他仍然对美国国债保持“温和看涨”的立场,并且没有改变他的年终收益率预估,理由是人口统计数据表明,老龄人口的退休储蓄将继续流入债券。Major因在2014年正确预测10年期美债收益率将下降至约2.1%而脱颖而出,当年华尔街年初时的预估中值为3.4%。他预计10年期美债收益率今年底将在0.75%,大大低于彭博调查分析师的共识预期。Major表示,“在近期的通货再膨胀辩论与更长时间更低利率的长期观点之间存在着一种健康的紧张关系。最终,我们认为收益率将保持较低水平。”

众议院多数党领袖Steny Hoyer周二晚间说,众议院全会将在周五对总统拜登的救济法案进行表决。美国国家经济委员会主任Brian Deese周三表示,拜登政府不会在刺激计划的速度或规模上作出妥协。随着拜登刺激法案推进,或将给国债市场带来进一步打击。

北京时间09:03,美国10年前国债收益率现报1.396%。

(文章来源:汇通网)